من التحركات الاحتجاجية لاسترداد الودائع. (أرشيفية- نبيل اسماعيل)

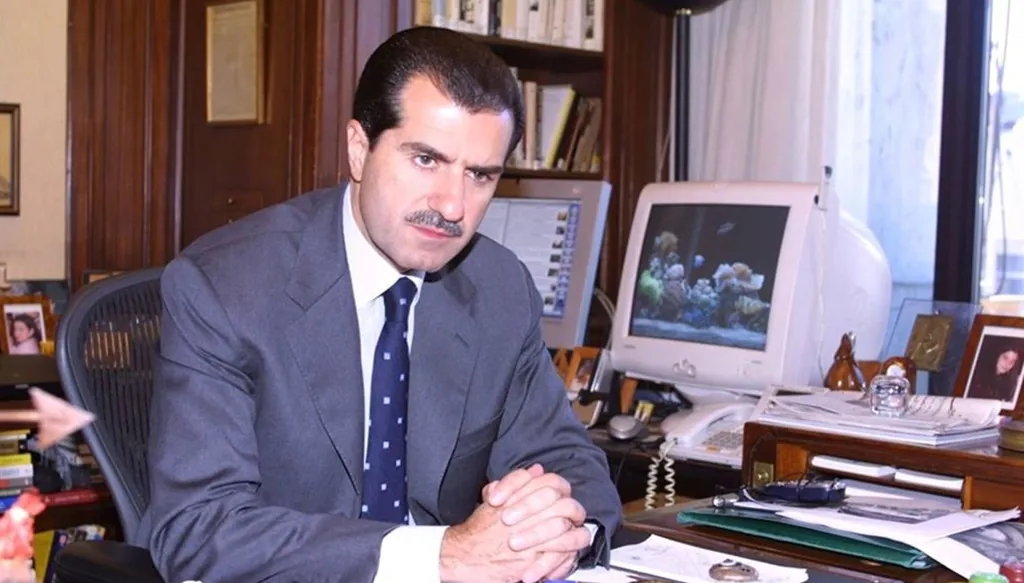

محمد فحيلي، خبير المخاطر المصرفية والباحث في الاقتصاد

الكل يعلم أن المخاطر على مختلف أنواعها تستوطن في عمليات الاستثمار وتوظيف رؤوس الأموال. وبهذا، يكون القطاع المصرفي في عين العاصفة: مخاطر إئتمانية، مخاطر السيولة، مخاطر السوق، مخاطر سوق القطع والتقلبات بسعر الصرف، مخاطر تبييض الأموال، مخاطر السمعة، والمخاطر السيادية. وهذه فقط بعض المخاطر التي تواجه العمل المصرفي في كل بقعة من بقع الأرض.

الإفراط في الثقة بالنظام المصرفي اللبناني، من المصرف المركزي والسلطة السياسية التي تقف خلفه، إلى المصارف التجارية، لم يدفعنا يوماً الى التفكير بالمخاطر التي قد تواجهنا في ودائعنا.

الواقع المرّ هو أن الودائع المستوطنة في المصارف التجارية اللبنانية مُثقَّلة بمجموعة من المخاطر وأهمها:

1- المخاطر الائتمانية، لأنه تم توظيف أموالنا قروضاً في كيانات متعثرة وغير قادرة على السداد (الدولة اللبنانية، ومؤسسات وأفراد أفلسوا بسبب الأزمة الاقتصادية).

2- مخاطر الإفلاس بسبب الخسارة التي مُني بها القطاع المصرفي بعد أن سُمِح للمقترضين بتسديد ديونهم بأموال قيمتها لا تشكل حتى 1,5 في المئة من قيمة الأموال التي مُنحت لهم.

3- مخاطر تبييض الأموال، وذلك لأسباب عدة: وجود كيانات ناشطة داخلياً ومصنّفة إرهابية وواجهت عقوبات من قبل الخزينة الأميركية وغيرها من دول؛ وإنفلاش التداول بالأوراق النقدية، ما يجعل تحديد مصدر الأموال لمكافحة تبييض الأموال شبه مستحيل.

4- مخاطر سيادية، أولاً، لأن المصارف التجارية تحمل التصنيف الائتماني للبلد الموجودة فيه، واليوم كل المصارف التجارية تحمل التصنيف "متعثر"، ولذلك أصبح التعاطي مع المصارف المراسلة مكلفاً وصعب المنال. وثانياً، التركز (concentration)، توظيف المصارف بالديون السيادية. ويعود ذلك الى التقارب المقلق بين كبار المساهمين ورجال السياسة والحكم في لبنان.

5- مخاطر السيولة، تعود إلى ضرورة تأمين السيولة بعدة عملات، واعتماد المصارف على الودائع كالمصدر الأساسي لسيولتهم نظراً لطبيعة النظام المصرفي اللبناني. عندما انقشع الغبار عن طبيعة العلاقة بين المصرفيين والسياسيين والمركزي، أصاب المودعين الهلع وسارعوا إلى مصارفهم لسحب أموالهم (run on banks, or rush on deposits) طالبينها بالأوراق النقدية. ولا يوجد قطاع مصرفي في العالم استطاع أن يخرج رابحاً بعد مواجهته هذه المخاطر.

توقفت توظيفات المصارف في القروض للقطاع الخاص والتوظيفات السيادية في تشرين 2019، ووفق تعاميم مصرف لبنان العديدة يبقى التعميم الأساسي رقم 150 الصادر بتاريخ 9 نيسان 2020 هو التعميم الفصل بين الحسابات بالعملة الأجنبية المثقلة بالمخاطر (حسابات الدولار المحلي) وغيرها الحرة والمحررة من المخاطر (حسابات الدولار الفريش). وأصبح من الطبيعي (وقد يكون ليس من القانوني) التمييز بين الودائع القديمة والفريش!

يجب حلّ مشكلة المخاطر الإئتمانية والخسارة التي نتجت عن التعثر غير المنظم في 7 آذار 2020 لحل مشكلة الودائع القديمة. هذا هو الحلّ الوحيد، وقد يكون عن طريق تمكين المصارف من امتصاص هذه الخسارة من خلال تفعيل إعادة الحياة للقطاع المصرفي (وليس بالضرورة لكل مصرف، فقط المصارف القادرة على الاستمرار في خدمة الاقتصاد) وتحسين قدراتها. التعميمان الأساسيان الاللذان يحملان الرقمين 150 و 165 تمت صياغتهما في هذا السياق ولكنهما لا يشكلان حلاً سحرياً، إنهما فقط نقطة انطلاق أساسية لعودة الحياة إلى الكيان المصرفي في لبنان. ومن الضروري أن يواكب هذه الخطوة بعض، وليس كل، الإصلاحات الضرورية لكي يستطيع الاقتصاد الوطني أن يحصد إيجابيات هذه الخطوات التي أطلقها مصرف لبنان.

من أهم الخطوات المطلوبة وبسرعة، هي فرز المصارف بين تلك القادرة على الاستمرار في خدمة الاقتصاد ودعمها، وغيرها الهالكة، ويجب معالجتها إما من خلال التصفية أو الاستحواذ.

ومن أخطر ما قد ينتج عن السلطة التشريعية اليوم هو التوجه نحو إعطاء رخص جديدة لمصارف جديدة بودائع جديدة وموجودات محررة من كل المخاطر التي تعاني منها المصارف التجارية العاملة في لبنان حالياً.

في حال وجود مصارف جديدة سوف يتوجه كل الناس إلى فتح حساباتهم وطلب خدماتهم المصرفية من هذه المصارف النظيفة. وهذه الانعطافة الخطرة في السياسات و/أو القرارات التي قد تصدر تحت راية "إصلاحية" (وهي في الواقع تدميرية) سوف تجفف المصارف المحلية، حتى القادرة على الاستمرار في خدمة الاقتصاد، من الودائع والخدمات المنتجة التي تكون ضرورية لإعطائها قسطاً من الحياة الضرورية لاستعادة قدرتها على الاستمرار في خدمة الاقتصاد الوطني في مراحل الإنقاذ والإنعاش والتعافي والنمو الاقتصادي.

وفي الخلاصة، إن التراخيص الجديدة لمصارف جديدة هي توجه نحو فرز المصارف بين "مصارف محلية"، كالدولار المحلي المثقل بالمخاطر، و"مصارف فريش"، كالدولار الفريش المحرر من كل المخاطر. وبذلك تكون المصارف المحلية مثقلة بمجموعة من المخاطر والكل سوف يتفاداها وتواجه بذلك الموت البطيء ومعها سوف تُدفن الودائع بالدولار المحلي. والمصارف الفريش سوف تكون الملاذ الآمن لكل من هو بحاجة للخدمات المصرفية.

عمل القطاع المصرفي يسمح باتخاذ المخاطر، وقد يصل في بعض الأحيان إلى مواجهة كارثة نقدية، وقد حصل ذلك في دول عدة (قبرص، اليونان، والأزمة المالية العالمية) وفي محطات عدة، وأمد الأزمة والخسائر والحلول تأتي على حجم وطبيعة الكوارث! وفي كل واحدة من هذه الكوارث كانت هناك حلول مختلفة، والأهم أنه كانت هناك إرادة لإصدار الحلول، ومشكلتنا في لبنان هي غياب الإرادة لدى مكونات السلطة السياسية على إقرار الحلول.

قبِل مصرف لبنان مهام إدارة الأزمة بكل جوانبها. وأكبر دليل على ذلك هو أن كل تعاميم مصرف لبنان صدرت في ظروف استثنائية لمعالجة ظروف غير عادية وحققت بعض النتائج المرجوة، ولم تصدر لإحداث انعطافة استراتيجية في السياسة النقدية. وكان مصرف لبنان دائماً بانتظار قرارات إصلاحية من السلطة السياسية ليبنى على الشيء مقتضاه، ومازلنا جميعاً في الانتظار! بعد أيام معدودة تنتهي إقامة الأستاذ رياض سلامة على رأس السلطة النقدية، ولكن طيف قراراته استوطن في كل مرافق الحياة ولن يفارقنا قريباً؛ أدار أزمات، وليس أزمة واحدة، من تاريخ قبوله باستلام هذه المسؤولية. وعوضاً من أن يغادرنا بطلاً مكللاً بالنجاحات، نكّس أعلامه ويغادرنا متهماً من قبل القضاء، ومداناً من قبل المواطن. ولهذا أريد أن أذكّر المواطن بأن رياض سلامة يملك صوتاً واحداً في كل الاستحقاقات الدستورية التي مرت على لبنان خلال الثلاثين سنة الماضية، وهو "صوت الناخب" في الانتخابات النيابية والبلدية، هذا إذا كان ينتخب؛ ولا ثقل لهذا الصوت. أنتم الأغلبية التي دانته وحكمت عليه بالجريمة، هي التي انتخبت الفاسد والفاشل في الحكم مراراً وتكراراً. وهذا ليس دفاعاً عن رياض سلامة ولكن إذا أردنا حقاً الحلول فالاعتراف بالخطأ فضيلة.

العلامات الدالة

الأكثر قراءة

المشرق-العربي

12/11/2025 6:15:00 AM

قذائف المزّة والعمليتان اللتان لم يفصل بينهما شهر تحمل رسائل تحذيرية إلى الشرع وحكومته، والرسالة الأبرز مفادها أن القصر الرئاسي تحت مرمى الصواريخ.

المشرق-العربي

12/11/2025 2:25:00 AM

إنّها المرة الأولى التي تتهم المنظمة "حماس" وفصائل أخرى بارتكاب جرائم ضد الانسانية.

المشرق-العربي

12/11/2025 2:10:00 PM

شدد على ضرورة منح المحافظة حكماً ذاتياً داخلياً أو نوعاً من الإدارة الذاتية ضمن سوريا كوسيلة لحماية الأقليات وحقوقها.

اقتصاد وأعمال

12/11/2025 10:44:00 AM

تكمن أهمية هذا المشروع في أنه يحاول الموازنة بين 3 عوامل متناقضة: حاجات المودعين لاستعادة ودائعهم بالدولار الحقيقي، قدرة الدولة والمصارف على التمويل، وضبط الفجوة المالية الهائلة التي تستنزف الاقتصاد

تویتر

تویتر

فيسبوك

فيسبوك

يوتيوب

يوتيوب

انستغرام

انستغرام

نبض

نبض

ثريدز

ثريدز

مسنجر

مسنجر

واتساب

واتساب

بريد إلكتروني

بريد إلكتروني

الطباعة

الطباعة